El sistema cambiario argentino está mal preparado para enfrentar eventuales shocks políticos (como fueron las PASO de 2019) o shocks externos (Tequila en 1995). Hay unos US$ 100 mil millones de pesos equivalentes en circulante, depósitos y bonos, que tienen los privados (familias, empresas, etc). Si ocurriera como en el Tequila, que 20% quisieron convertirse en dólares (y en buena medida fueron abastecidos por las reservas del BCRA), implicaría que US$ 20 mil millones querrían convertirse en dólares. Y el BCRA no tendría nada para ofrecerles. Con cepo, implicaría una fuerte suba de brecha cambiaria, y sin cepo, del dólar único.

La idea de que “faltan pesos” y “sobran dólares”, es correcta sólo en un entorno favorable. Si hay shocks, los faltantes se convierten en sobrantes. En 1995 había una situación fiscal bastante equilibrada, muchas reservas en el BCRA, y un gobierno en su plenitud (Menem - Cavallo). Y, sin embargo, el “cisne negro” apareció. Cuando empieza una corrida, se retroalimenta. Y si el peso contra el dólar subiera 100%, empresas y particulares tendrían miedo de que llegara a subir un 100% más. Y fijarían precios no en $ 2 mil por dólar para sus costos, sino quizás en $ 3 mil por dólar. La dinámica hiperinflacionaria podría ser imparable. Por eso se necesita fijar un límite muy fuerte, a una eventual corrida muy intensa.

Si bien podría ser factible una Argentina con un dólar bajo, esto podría no ocurrir. Y la macro necesitaría un dólar más alto. De hecho, el FMI, considera que hay un atraso significativo del dólar (superior al 25%). No nos van a prestar para que pudieran venderse dólares a $ 1.100 / $ 1.200. Pero es mucho más factible, que se pudiera, con la ayuda del FMI, crear una Línea de Crédito Contingente (de US$ 30 mil millones como mínimo) en caso fuera necesario vender pesos a $ 2 mil por dólar.

El esquema permitiría que el dólar nominal fluctuara entre mil pesos y $ 2 mil, y el dólar real entre el actual (pongamos mil pesos), y un 50% más alto ($ 1.500 a valores de hoy). El sistema, ideado para un dólar único (sin cepo), y “semiflotante”, combinaría, condiciones de “rigidez” y “flexibilidad”.

Un nuevo esquema cambiario es posible y conveniente poner en marcha. Llamo a este esquema Sistema Cambiario de Flotación Asistida, y básicamente consistiría en:

1. Levantamiento de toda clase de restricciones de modo de garantizar la vigencia de un dólar único.

2. Establecer un valor mínimo inicial (por ejemplo, mil pesos por dólar), al cual el BCRA compraría todos los dólares que el mercado ofreciere, cuya contraparte monetaria podría ser o no esterilizada, según la demanda de base monetaria real estimada (consistente por ejemplo, con inflación nominal del 3% anual), por los expertos del BCRA.

3. Establecer un valor máximo de dólar nominal ($ 2 mil), consistente a su vez con un valor máximo de dólar real del orden de $ 1.500 (a valores de hoy), que compara con los máximos de $ 2 mil (a valores de hoy), de los años 2003 - 2005. A ese valor nominal máximo, el BCRA vendería todos los dólares que le fueran demandados.

4. Para abastecer la demanda de dólares en el caso de que llegara a los valores antes determinados, el BCRA contaría con una Línea de Crédito Contingente para Intervención Cambiaria (LCCIC), por no menos de US$ 30 mil millones. Esto representaría un 30% del M4 (agregado monetario) en pesos. Respecto a los depósitos en dólares, cualquier corrida eventual sería abastecida por el efectivo en poder de bancos, encajes en el BCRA (partiendo de la base de que el BCRA dejara de usar encajes), y sustitución de financiamiento de prefinanciación de exportaciones con dólares (exportadoras cancelarían crédito local en dólares y aumentarían crédito externo). En caso de que estas fuentes fueran insuficientes, habría que considerar un respaldo adicional de reservas del BCRA para estos fines; esto es, circulante, depósitos privados y bonos públicos en pesos en terceros no bancarios, al momento actual. Y que en caso de activarse la LCCIC, representaría más del 50% del M4 (no quedaría constante tras la devaluación, pero sufriría de todos modos, una importante licuación, antes de poder bajar nominalmente vía dolarización abastecida con la LCCIC), proporción que se considera suficiente para afrontar corridas cambiarias de altísima magnitud.

5. La LCCIC podría ser comprometida y administrada por el FMI, o ser comprometida y/o administrada por otros entes, públicos o privados internacionales, según pudiera el Gobierno de Argentina negociarlo con el FMI y/o esos otros entes públicos o privados.

6. Estos montos solo podrían usarse para esa eventual intervención cambiaria a los valores previamente estipulados (inicialmente, $ 2 mil). Es decir, no podrían usarse para pagos de deuda pública, fondos anticíclicos, intervenciones por debajo de valores estipulados, etc.

7. Su uso sería automático, sujeto a condicionalidades económicas simples y transparentes. Se sugiere que hubiera una sola, como ser, que los últimos seis meses, el Tesoro exhiba un superávit fiscal primario base caja no menor al 1% del PBI. El visto bueno a esta condición lo daría el FMI.

8. La LCCIC podría estar sujeta a condicionalidades políticas, como ser:

a. La vigencia permanente de un Presupuesto aprobado por el Congreso, que asegure al menos el 1% del superávit fiscal primario base caja;

b. Requerir que cada año el Congreso apruebe la aceptación del contrato de LCCIC con sus condicionalidades;

c. Introducir una cláusula de “cross default” en préstamos del IMF, Banco Mundial, BID, CAF y otros, que hiciera que el incumplimiento del contrato de la LCCIC tornaría de vencimiento inmediato los créditos ya acordados.

9. Los valores de intervención nominal, piso y techo, de la banda amplia de flotación asistida, se determinarían. Cabe señalar que la idea de que el peso (BM) y los activos en pesos (M4) puedan ser considerados “escasos” solo sería atinada en contextos de confianza política y económica. Esto podría cambiar y el peso pasar a ser “sobreabundante”. Un buen ejemplo a tener en cuenta es lo ocurrido en 1994/1995 (“efecto Tequila”). En un contexto de equilibrio fiscal primario, gran cantidad de reservas en el BCRA, gobierno con mucha credibilidad, el shock externo derivó en una caída del 20% de los depósitos, satisfecha en buena medida con dólares. En pocas semanas, se pasó de pesos escasos (BCRA compraba dólares) a gran cantidad de pesos sobrantes (BCRA vendiendo dólares) para el período t, de la siguiente manera:

a. Valor piso de IC (TCNpt);

i. El mayor valor habido (sistema “high watermark”), del Tipo de Cambio Nominal Piso de Referencia (TCNpr);

ii. El TCNpr se calcula considerando las variaciones del TCRM de la siguiente manera: TCNpr= TCNp0 x TCRM0 / TCRMt, en donde:

1. TCNp0 = mil

2.TCRM0 = Tipo de Cambio Real Multilateral del período 0

3. TCRMt= TCRM del período t

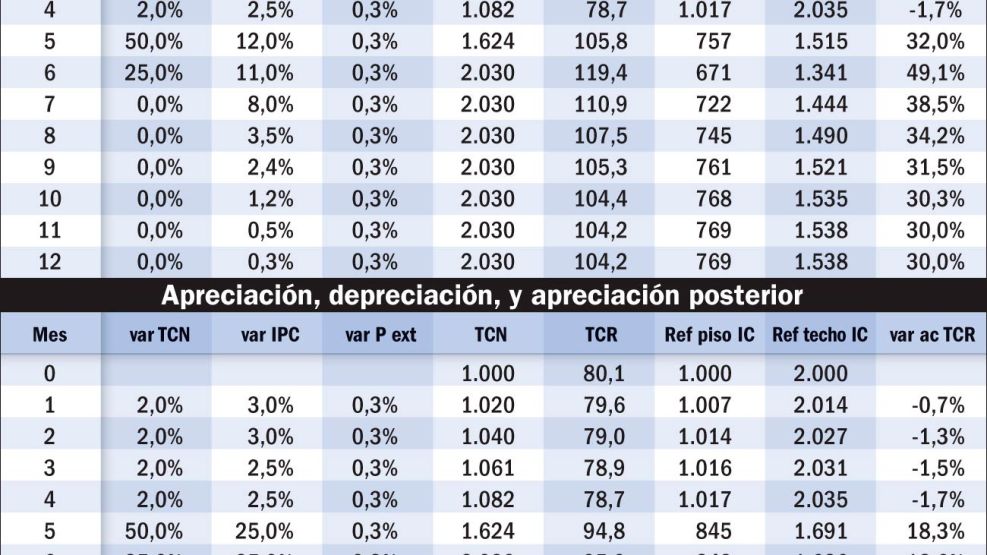

iii. En planilla se muestran dos ejemplos (Se toman valores iniciales de TCN de mil pesos y el valor del TCRM al 30/11/2024. Estos valores deberían actualizarse o reconsiderarse, al momento de poner en práctica un esquema como el propuesto).

En el caso 1, el TCNpt llegaría a $ 1.017 por dólar, valor que se mantendría permanentemente. En el caso 2, el TCNpt iría subiendo en el tiempo, y p. ej. en el mes doce llegaría a $ 1,236, reflejando la apreciación del peso, y la necesidad de adecuar el valor de IC a esa situación. Notar que, en ambos casos, el valor nominal de mercado del TCN sería de $ 2,030. En el caso 1, se ubicaría cerca del techo de IC (valor del peso más depreciado), y en el caso dos más cercano al medio de la banda.

b. Valor techo de IC (TCNtt)

i. El mayor valor habido del Tipo de Cambio Nominal Techo de Referencia (TCNtr).

ii. El TCNtr se calcula considerando las variaciones del TCRM de la siguiente manera: TCNpr= TCNp0 x TCRM0 / TCRMt, en donde:

1. TCNp0 = dos mil

2. 3. TCRM0= Tipo de Cambio Real Multilateral del período 0

TCRMt= TCRM del período t

iii. En tablas 1 y 2 se muestran dos ejemplos: En el caso 1, el TCNtt llegaría a $ 2,035 por dólar, valor que se mantendría permanentemente (dado que, por fórmula, el valor de referencia sería menor). En el caso 2, el TCNtt iría subiendo los últimos meses: en el mes doce llegaría a $ 2.472 reflejando la apreciación del peso, y la necesidad de adecuar el valor de IC.

10. Notar que, en ambos casos, el valor nominal de mercado del TCN sería de $ 2.030. En el caso uno, se ubicaría cerca del techo de IC (valor del peso más depreciado), y en el caso dos, más cercano al medio de la banda.

11. El sistema admitiría poner piso y/o techo al TCRM, debiendo adecuarse las fórmulas a estas restricciones. En caso de ponerse un piso “operativo” (es decir, que el TCRM se encuentre con ese piso), el sistema provocaría permanentes devaluaciones nominales del peso, provocando un sesgo inflacionario al sistema económico. En caso de ponerse un techo “operativo” (es decir, que el TCRM se encuentre con ese techo), el sistema provocaría revaluaciones nominales del peso, provocando un sesgo deflacionario.

12. Todos los dólares que el BCRA comprara luego del uso de la LCCIC se usarían para devolver estos préstamos, recomponiendo los montos de la LCCIC.

13. Una fórmula como la descripta permitiría un amplio margen de flotación no solo del dólar nominal, sino del dólar real. Lo cual posibilitaría no tener que definir patrones productivos locales exageradamente rígidos, pero pondría límites, de modo de evitar exageradas apreciaciones reales del peso o exageradas depreciaciones reales del peso.

14. Argentina pagaría una comisión de compromiso anual por la LCCIC, y lógicamente, una tasa de interés por el uso efectivo de la misma.

15. La LCCIC podría o no contar con garantías (ejemplo, bonos públicos).

16. A valores de hoy, de tal vez unos $ 1.800 por dólar, resultase casi siempre conveniente para el mercado vender dólares, a sabiendas de que nunca podría pasar de $ 2 mil, al considerar los diferenciales de tasa de interés en favor del peso. Con lo cual, en la práctica la banda sería probablemente (a valores iniciales) de mil - 1.800 pesos.

17. El sistema permitiría una amplia banda de flotación nominal, de modo que la economía pudiera adaptarse a noticias y shocks de toda naturaleza en forma instantánea, evitando el convalidar situaciones eventuales de “pánico”, en un país muy acostumbrado a dolarizarse ante perturbaciones que en otros países podrían pasar inadvertidas o ser muy poco significativas.

18. Este sistema “antipánico” garantizaría condiciones de “estabilidad en sentido amplio”, sin tener que garantizarse condiciones de estabilidad estrictas, como esquemas de convertibilidad o dolarización, que por distintos motivos lucen improbables y/o desaconsejables de implementar.

19. El principal ente capaz de proporcionar y/o promover una línea contingente como la descripta (o similar) es el FMI, que considera que Argentina tiene un TCRM muy apreciado, y no cabe esperar modifique esa conclusión. Con lo cual luce muy poco probable que el FMI brinde fondos en cantidades significativas que puedan ser usados para necesidad de intervención cambiaria, en valores parecidos a los actuales (mil pesos - $ 1.200).

20. Sería asimismo, aconsejable que, junto a la obtención de una LCC, Argentina obtuviera en el marco de las negociaciones con el FMI el siguiente fondeo:

a. DEGs por los vencimientos con el FMI de los primeros años. Esto es, que el flujo de ingresos del FMI, por la parte que fuera equivalente a los pagos a realizar, presenten una estructura, o phasing, positiva para Argentina;

b. DEGs que pudieran transformarse en dólares, por unos US$ 3 mil millones, que pudieran ser usados, junto a bonos (ej. Bopreal), para que las empresas con dividendos retenidos, o remanentes de deuda comercial, pudieran regularizar sus pagos externos;

c. Líneas contingentes móviles, para que en caso de crisis cambiaria que activen la LCCIC pudiera disponerse de fondos, para hacer frente a vencimientos de deuda pública en dólares próximos (p. ej. 6 meses móviles, asumiendo que no existirían condiciones de rollover en momento de crisis cambiaria). Respecto a la deuda en pesos, estaría considerada en la activación de la LCCIC al tomarse M4 en pesos como referencia. En forma directa se consideran los bonos en poder de terceros no bancarios, y en forma indirecta, los bonos en poder de bancos (contrapartida de depósitos).

21. Cabe señalar que no sería necesario asistir al sistema financiero en caso de corridas, ya que este respondería al retiro de depósitos cancelando LEFI (o Lecap) o, eventualmente, siendo asistidos por el BCRA (redescuentos). Con los pesos derivados del retiro de depósitos, el sector privado compraría dólares, haciendo que el dólar subiera (cambio de manos de pesos y dólares en manos privadas), hasta llegar al techo de la banda de flotación. En ese punto el sector privado le compraría los dólares al BCRA (abastecidos por la LCCIC). La Base Monetaria no se modificaría: se expandiría por la compra de LEFI (Lecap o redescuentos) y se contraería por la venta de dólares.

22. Superada la instancia de crisis, cabría esperar que todas las líneas de crédito contingentes usadas fuesen canceladas, dada la esperada reversión de flujos (venta de dólares y recomposición de depósitos bancarios, superada la crisis).

23. En el nuevo esquema cambiario, el BCRA quedaría autorizado para comprar o vender dólares dentro de la banda de flotación, haciendo uso de sus propias RIN, si así lo juzgara conveniente, para sostener un piso del dólar o lidiar con situaciones de inestabilidad acotadas. Ventas de dólares en estas circunstancias solo serían permitidas en casos de RIN positivas (auditadas por el FMI).

24. En el caso que la demanda de dólares superara los montos de la LCCIC, el valor del dólar quedaría regido por el mercado (flotación pura).

25. Este caso podría ocurrir tanto en un caso de dinámica muy aguda hiperinflacionaria, como una dolarización inducida por el propio Gobierno.

En el caso de que se tratara de un proceso de dolarización “endógena”, si el Gobierno estableciera el dólar como unidad de cuenta para el pago de impuestos y salarios públicos, y usara los precios en dólares para el cálculo del IPC más relevante, asumiendo que gran parte de los precios y salarios privados pasarían a fijarse en dólares, el proceso de depreciación aguda del peso tendría efectos sobre todo en activos financieros (licuación de activos y pasivos en pesos remanentes), pero al no ser más el peso la unidad de cuenta transaccional relevante, ya perdería sentido hablar de hiperinflación, sino más bien, de fuerte depreciación de ciertos activos financieros (deudas y créditos en pesos).

26. En caso de que el peso siguiera siendo la unidad de cuenta para el pago de salarios públicos y de impuestos, si la economía sufriera un agudo proceso de dolarización, se produciría, a la vez, un agudo proceso hiperinflacionario, hasta su estabilización (vía dolarización completa, de facto o de jure, u otras opciones de estabilización).

27. El uso de las tasas de interés en pesos, como instrumento estabilizador y su poder adquisitivo, sería acotado. No habría un sistema de Inflation Targeting, que requiriera un uso intensivo de la tasa de interés.

28. Si se desatara una crisis cambiaria, el uso de la LCCIC implicaría muy probablemente escasez de pesos en el sistema bancario, y suba de la tasa de interés, sin intervención estatal.

29. Solucionado el problema del stock inicial de dividendos y deudas atrasadas, la apertura del cepo, en las condiciones descriptas, no tendría por qué generar alteraciones negativas en los mercados. Lo cual implicaría que la apertura del cepo seguramente implicaría que la cotización del dólar único fuese similar a la actual del CCL.

30. De modo que, al momento inicial de la aplicación del sistema cambiario de flotación asistida, cabría esperar que la cotización del dólar continuara cercana al piso de flotación.

31. Sería aconsejable que el acuerdo con el FMI incorpore objetivos de “superávit fiscal primario estructural”. Se propone en 2% del PBI, con metas de 3% en años de “buen” crecimiento (3% anual), y del 1% del PBI, en años de bajo crecimiento).

32. El esquema no previene situaciones disruptivas, como la de un posible triunfo electoral de una fuerza política dispuesta a revertir todo tipo de políticas, incurrir en default y/o de depósitos.

33. Aun si la LCCIC se estructurara con garantías de bonos estatales, la posibilidad de default y cambios drásticos de orientación política podrían implicar que las LCCIC eventualmente usadas, así como también otras líneas de crédito, incluyendo préstamos del FMI, no fueran honrados en tiempo y forma.

34. Este tipo de riesgos no podrían ser eliminados. Solo cabría esperar que la conveniencia en mantener lazos normales con la comunidad financiera internacional y la estabilidad económica hicieran que fuerzas políticas victoriosas evitaran tales caminos.

Efectos esperados. Los efectos de la puesta en marcha del Sistema Cambiario de Flotación Asistida serían:

1. En caso de que los mercados consideren el valor actual del dólar como “adecuado”, el sistema cambiario (y la economía) se normalizaría en niveles de TCR relativamente bajos.

2. En caso de que los mercados se comportaran sin convalidar el valor del dólar real, el sistema lo permitiría.

3. Lo que evitaría el sistema es la convalidación de conductas de pánico, que se retroalimentasen.

4. Al poner un límite al tipo de cambio nominal (un techo de 2 mil pesos, las conductas “disruptivas” quedarían desactivadas.

5. Si bien es cierto que, en caso de acercarse al techo, subiría la inflación, cabe consignar que estos efectos serían del tipo “por única vez” (al establecerse un techo virtualmente infranqueable), y debería ser posible que fueran asimilados, acotando el trauma derivado de una megadevaluación (100% de máxima suba del peso respecto del dólar).

6. El levantamiento del cepo, al completar la normalización de la economía en un aspecto clave, debería generar corrientes positivas de inversión, que tornarían menos probable las eventuales subas disruptivas posteriores del dólar.

7. Al existir un techo firme, y considerando las subas de tasas en pesos a un contexto de suba del tipo de cambio (e inflación) en condiciones de no emisión monetaria, cabría esperar que el dólar llegara al valor del techo. La propia dinámica del mercado haría que el dólar se estabilizara en valores inferiores al techo de flotación.

8. En caso de aumento genuino de la demanda de M4 por mayor confianza en el peso, la cobertura (del 30% solo considerando LCCIC/M4) de la LCCIC iría bajando. Pero eso no sería un problema debido al factor confianza, que permitiría al BCRA comprar dólares, de modo que la cobertura R+LCCIC/M4 permaneciera elevada.

Conclusiones. La propuesta de un esquema cambiario con amplias bandas de flotación (indexadas por la evolución del TCRM), cuyo techo nominal pudiera garantizarse por líneas de crédito externas, permitirían que el esquema perdurara en el tiempo. Estas bandas de flotación, diseñadas de tal forma para que la economía se desempeñe dentro de un marco de TCRM “razonable” (ni demasiado bajo ni demasiado alto), combinarían con equilibrio las tensiones derivadas de esquemas rígidos (cepos, convertibilidad, dolarización, etc.) o flexibles (flotación libre en una economía bimonetaria), lo cual facilitaría condiciones de estabilidad para la economía.

*Consultor en Economía. Exsecretario de Política Económica.