A contramano de todos los pronósticos, incluso los oficiales, el Banco Central de la República Argentina (BCRA) logró un saldo comprador positivo en el mercado cambiario desde agosto, con un fuerte incremento en octubre, noviembre y diciembre. Sin embargo, esa racha de compras no se cristalizó en un aumento masivo de las reservas internacionales netas, que todavía se ubican en terreno negativo.

El blanqueo de capitales ofició como el "game changer" del programa económico al incentivar la oferta de dólares en el Mercado Libre de Cambios (MLC). La liquidación del sector agroexportador, récord para meses de baja estacionalidad, también contribuyó a que el BCRA compre US$ 4.466 desde el décimo mes del año.

El FMI puso fecha para firmar el acuerdo (pero aún falta negociar)

Si bien las reservas brutas de la autoridad monetaria crecieron US$ 5.383 millones a US$ 32.550 millones desde fines de septiembre, la tenencia neta, que restan los pasivos de corto plazo y obligaciones en moneda extranjera, oscilan en torno a los -US$ 6.000 millones.

Cuando un ciudadano realiza un depósito en dólares en su cuenta, esto impacta en las brutas debido al aumento de los encajes, que son un porcentaje de los depósitos que las entidades bancarias están obligadas a mantener en el Central en lugar de prestarlo a los clientes. De esta manera se explica por qué la regularización de activos por más de US$ 20.000 millones elevó las brutas pero no las netas.

Por qué el Banco Central no suma reservas a pesar de la gran compra de dólares

El director del Instituto de Trabajo y Economía (ITE), Juan Manuel Telechea, sostuvo que los fondos "neteados" del BCRA no crecen a pesar de la compra de dólares en el MLC porque no alcanzan a compensar los pagos de la deuda pública nominada en moneda extranjera.

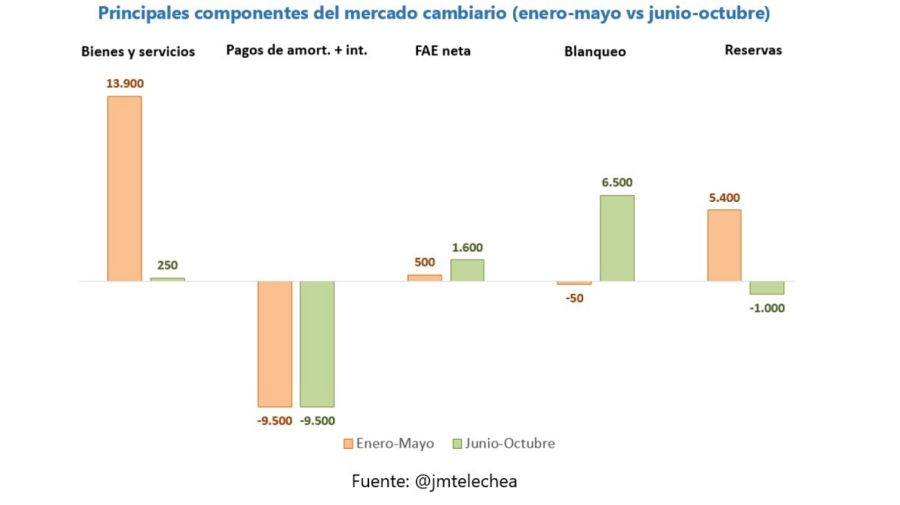

"En los primeros cinco meses del año, el superávit de la balanza comercial de bienes y servicios más que compensó los pagos de la deuda, lo que le permitió al BCRA acumular US$ 5.400 millones. En cambio, en los últimos cinco meses los pagos de deuda fueron exactamente los mismos, pero el superávit comercial desapareció por completo, siendo el blanqueo el que salvó las papas (pero sin llegar a ser suficiente para que el BCRA acumule reservas)", explicó Telechea.

Bajo su perspectiva, la reducción del superávit comercial está vinculada a la "apreciación sostenida del tipo de cambio real, que hizo que hoy el dólar esté en un nivel históricamente bajo (barato)" y a "la recuperación de la actividad económica".

Coincidió la economista jefa de EPyCa Consultores, Florencia Fiorentín, al destacar que el resultado negativo en materia de reservas se debe a la salida de dólares por importaciones, pasivos con el Fondo Monetario Internacional (FMI) y la intervención en el mercado financiero -MEP y CCL- y de futuros. Además, sostuvo que el excedente de la balanza comercial no cubre el egreso de divisas del Central.

A propósito del FMI, el gobierno de Javier Milei aspira a sellar un nuevo acuerdo en el primer cuatrimestre de 2025 que implicaría la llegada de fondos frescos para levantar el cepo cambiario de forma definitiva. Tampoco se descartan REPOs, préstamos a corto plazo, con bancos para refinanciar los pasivos.

Según Fiorentín, el camino para engrosar las arcas del Banco Central es a través de la exportación, el Régimen de Incentivos para Grandes Inversiones (RIGI) a mediano plazo y la estabilidad cambiaria necesaria para que ingresen dólares financieros y productivos

Por su parte, el analista financiero Christian Buteler explicó que para comprar dólares, la entidad conducida por Santiago Bausili tiene que emitir pesos y, en la actualidad, la regla monetaria implementada por el equipo económico conlleva que la cantidad de dinero de la base monetaria amplia se mantenga fija. Así, cuando compran divisas e imprimen moneda nacional, después deben volcar las divisas adquiridas en el mercado financiero para absorber los pesos emitidos.

"Cuando había una brecha del 30%-40%, por la diferencia se quedaban con una parte de los dólares que compraban. La semana pasada, cuando la brecha era 0%, lo que compraban lo tenían que volver a vender. Se lo pueden vender al mercado o al Tesoro. Pero, sea de donde sea, se usan esos dólares que subirían las reservas netas para poder retirar los pesos. Ese es el motivo por el que compra y no se refleja en las netas", indicó Buteler.

Deuda pública en dólares y "remonetización"

En cuanto al cronograma de deuda pública de 2025, el Ministerio de Economía anunció que adquirió los fondos necesarios para honrar los vencimientos de enero con bonistas privados por unos US$ 4.000 millones. El movimiento impactará en las reservas netas, pero el mercado ya lo da por descontado. A lo largo del año entrante, vencen casi US$ 20.000 millones.

Por último, el director ejecutivo de Libertad y Progreso, Aldo Abram, manifestó ante este medio que la histórica falta de confianza en el país, con sus ocho defaults a cuestas, redunda en una escasez de capitales extranjeros que permitan un repago de deuda y una mayor acumulación de reservas.

"En la medida que vayamos ganando confianza, los ingresos de divisas van a ser cada vez mayores por ahorro de argentinos y extranjeros que vienen acá. En algún momento serán más de lo que nosotros tenemos que pagar de deuda externa y allí habrá más margen de crédito en dólares para las personas y las empresas y también para acumular reservas", proyecto Abram.

Y concluyó: "Tenés que tener con qué comprar las reservas y ahí es donde la remonetización de la Argentina va a servir. A medida que se demanden más pesos, el BCRA puede emitirlos para comprar divisas. Más confianza, más demanda de pesos, más puede emitir para comprar dólares sin generar inflación".

MFN