Se está terminando el año y el actual Gobierno Nacional trajo consigo un nuevo modelo económico: esto impactó en todas las actividades, y el campo no fue la excepción. En la disyuntiva si vender o conservar la producción en el silo Bolsa, un Informe de la Bolsa de Cereales de Córdoba es fulminante.

Según los cálculos del Departamento de Economía, si un productor mantuvo sin comercializar la cosecha de soja, en la campaña 2023/24 el precio del cereal en el mercado local subió un 10% en pesos, mientras que algunos instrumentos financieros registraron una escalada por encima del 70%, en el mismo periodo.

En el caso más extremo, para que guardar soja haya sido la mejor decisión, la tonelada debería valer hoy 427 dólares o el tipo de cambio se debería ubicar $1.734 por dólar, valores muy elevados en comparación a los vigentes en el mercado (hoy la cotización es de 291 dólares y el blue se ubica en $1050).

Hay que cambiar el chip

En materia de decisiones económicas, los productores agropecuarios hasta el 2023 les permitía que las cosechas actúen como reservas de valor. Todo cambió.

Un año de Milei: aprobado en gestión, promesas incumplidas y buena perspectiva electoral

Con independencia de los movimientos de los precios internacionales, una devaluación o un tipo de cambio diferencial para exportar podía justificar la decisión de conservar el grano físico. En la actualidad, las cotizaciones internacionales son aún más bajas y la dinámica económica del país hace que los granos hayan perdido el mencionado rol de resguardo, debido a las bajas probabilidades de un salto cambiario como consecuencia del orden fiscal.

Supóngase la situación de un productor de soja que en mayo del corriente año debía decidir qué hacer con su producción, a modo de ejemplo, considérese una tonelada de soja. Además, la “inversión” se mantendrá hasta fines de noviembre, suponiendo que en diciembre el productor necesita liquidez para empezar a programar lo que será la campaña estival 2024/25.

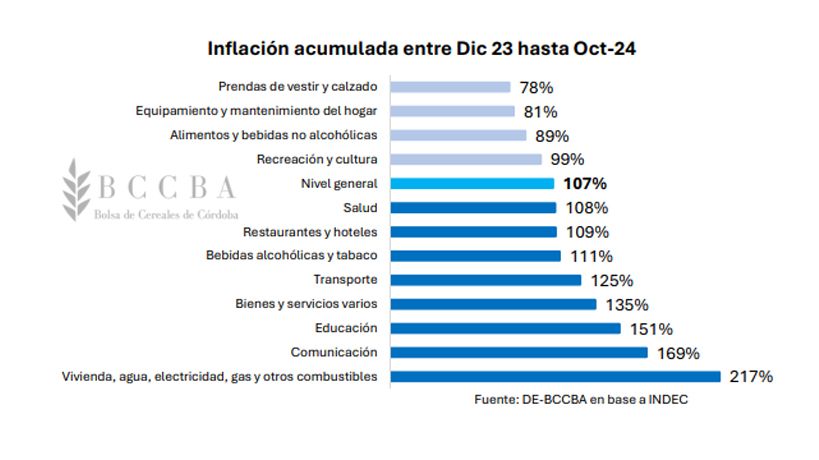

En mayo el precio promedio en el mercado disponible fue de $274.395 Tn (USD 246 Tn ajustado al MEP), en la actualidad, la cotización durante el mes de noviembre promedió los $300.914 Tn (USD 272 Tn ajustado al MEP). Con lo cual, de no imputar costos por pérdida de calidad ni gastos de embolsado, el precio en moneda local en el mercado disponible subió un 10%. En términos de dólar MEP, la suba en el precio fue del 11%.

José Simonella: “la gran incógnita es si la euforia de los mercados llegará a la economía real”

En cambio, supóngase que vendió dicha tonelada, haciéndose de los $274.395 y los coloca en el mercado de capitales, ya sea una acción o un bono. El productor hubiese obtenido una rentabilidad mayor en pesos. Además, la rentabilidad en dólares también sería mayor, dado que, el precio en dólares de las acciones de Grupo Financiero Galicia (GGAL) e YPF crecieron en un 55% y 68%, respectivamente, mientras que el del bono AL30 subió un 18%, todos por encima del 11% de suba en el precio en dólares de la soja.

Como se observa, en comparación a otros activos, el precio de la tonelada de soja fue lo que menos subió. Es importante destacar que los instrumentos que otorgaron mejor rendimiento son para un perfil de inversor más agresivo, por lo cual el riesgo es mayor. El objetivo del informe es mostrar que, dadas las características del plan económico, la revalorización de activos tenía altas probabilidades de ocurrencia.

En este sentido, si el perfil del inversor fuera más conservador, las letras del tesoro nacional capitalizables (LECAP) y el plazo fijo tradicional, ambas opciones libres de riesgo, tuvieron mejor desempeño que conservar la soja.

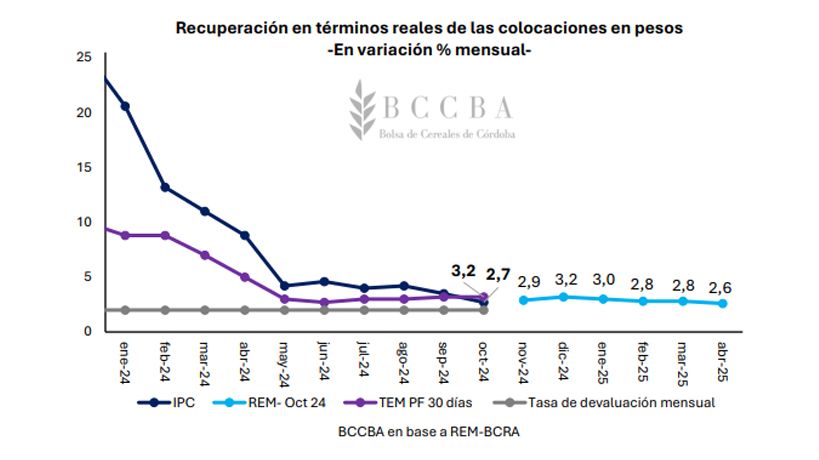

El actual Gobierno trajo consigo un nuevo modelo económico, completamente opuesto al que se ha observado durante los últimos años. En el cual, la idea de una macroeconomía estable y el compromiso a tender hacia mercados más transparentes, con tasas de interés positivas en términos reales, cambian completamente el proceso de toma de decisiones.

En el caso de los productores agropecuarios, las políticas coyunturales como los programas de incremento exportador y créditos en pesos a tasas reales negativas, que ayudaban a ocultar cualquier tipo de ineficiencia productiva, han desaparecido.

Del mismo modo, la incertidumbre respecto al programa económico ha disminuido, disminuyendo la probabilidad de una devaluación del peso y limitando la revalorización de conservar el grano a la suba de precios internacionales, lo cual tiene baja probabilidad de ocurrencia en los próximos meses dado el contexto internacional.

No obstante, aún queda por eliminar una de las principales distorsiones que enfrenta la producción agrícola argentina, los derechos de exportación. Lo cual es sumamente necesario, ya que en un escenario más competitivo los márgenes tienden a ser más bajos, y de continuar este impuesto, cada vez más productores podrían enfrentar pérdidas en las próximas campañas.